Wat is salarisadministratie?

De salarisadministratie, ook wel bekend als loonadministratie, bestaat uit alle administratieve verplichtingen die komen kijken bij het betalen van het salaris aan je medewerkers. Het gaat dan onder meer om het inhouden van het juiste bedrag aan loonheffing en de pensioenpremie, maar ook ervoor zorgen dat iedereen op tijd zijn loonstrook ontvangt. Je krijgt te maken met de salarisadministratie zodra je personeel aanneemt.

De salarisadministratie bestaat uit de volgende onderdelen:

Vastleggen van gegevens van medewerkers. Denk aan naam, adres, geboortedatum, bsn etc. De precieze gegevens die je van de medewerker moet vastleggen vind je in het Handboek Loonheffingen van de Belastingdienst.

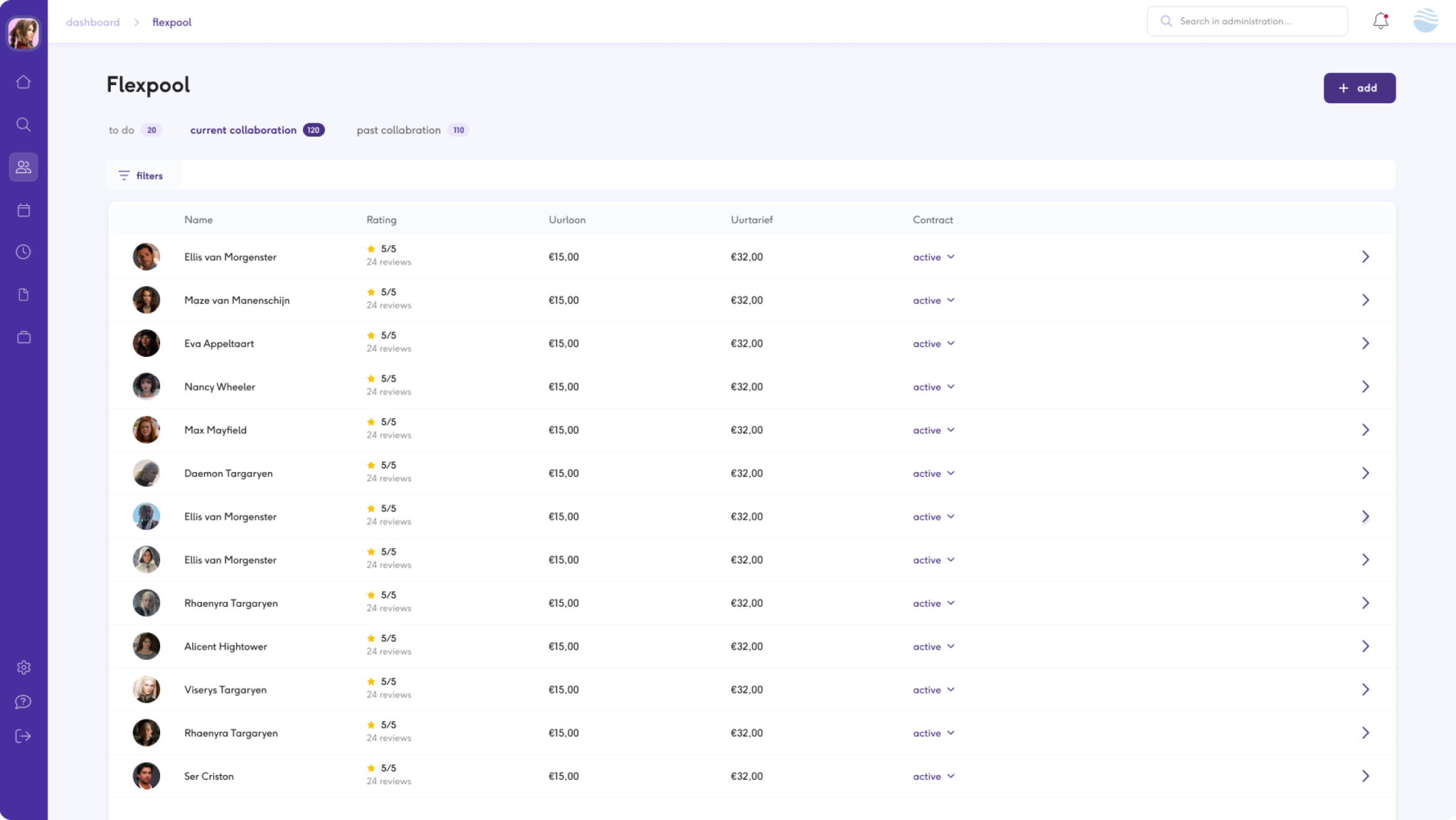

Salaris- en contractgegevens bijhouden.

Controleren en uitbetalen van declaraties en het bijhouden van een urenregistratie.

Extra salarisbetalingen bijhouden. Denk hierbij aan bonussen, toeslagen, commissie, fooien etc. Dus de betalingen die boven op het basissalaris komen.

Loonaangifte doen bij de Belastingdienst. Dit houdt in dat je op tijd de verschuldigde loonheffing aangeeft en betaalt aan de Belastingdienst.

Werknemersvoordelen opnemen. Denk hierbij aan bepaalde personeelskortingen en het betalen van de pensioenpremie.

Correcte uitbetaling van het loon van je medewerkers.

Maken en versturen van loonstroken (ontdek wat er allemaal in een loonstrook moet staan)

Jaaropgaven maken voor je medewerkers.

Kosten in je boekhouding plaatsen.

Aan welke wet- en regelgeving moet je salarisadministratie voldoen?

Je bent verplicht om voor iedere medewerker die voor je komt werken een loonstaat aan te leggen en bij te houden. Dit moet je doen vóór de eerste uitbetaling van zijn of haar salaris. Een model voor de loonstaat vind je op de website van de Belastingdienst.

Ook moet je een medewerker altijd een loonstrook sturen bij zijn eerste salarisuitbetaling. Daarna hoeft dit alleen nog als er iets verandert in zijn salaris. In de praktijk sturen de meeste werkgevers hun medewerkers maandelijks een loonstrook.

Verder moet de salarisadministratie inzichtelijk zijn voor een controle door de Belastingdienst. Voor bepaalde gegevens geldt een wettelijke bewaarplicht. Zo moet je de loonadministratie minimaal zeven jaar bewaren.

Voor het model opgaaf gegevens voor de loonheffingen en het identiteitsbewijs van de medewerker geldt een bewaarplicht van vijf jaar nadat de medewerker uit dienst is gegaan. Pas dan mag je deze gegevens dus vernietigen.

Daarnaast moet je ervoor zorgen dat je de medewerker op tijd zijn salaris betaalt en dat je hem minimaal het wettelijk minimumloon geeft.

Het is belangrijk om zeker te weten dat jouw salarisadministratie voldoet aan de wet- en regelgeving. Zo krijgen je medewerkers waar zij recht op hebben en je vermijdt hiermee juridische en financiële risico’s. Betaal je het salaris van de medewerker bijvoorbeeld te laat, dan kan hij aanspraak maken op een verhoging vanwege deze vertraging. Deze verhoging kan oplopen tot maximaal 50% van zijn salaris.

Ook kan de Belastingdienst een verzuimboete opleggen als je niet op tijd of een onjuiste aangifte loonheffingen doet of als je niet op tijd of onvoldoende loonheffingen afdraagt. Deze boete kan oplopen tot maximaal € 5.514. Verder kun je behoorlijk wat geld mislopen van bijvoorbeeld gemiste subsidies als je je administratie niet goed inricht.

Wat moet je als werkgever afdragen over het loon van je medewerkers?

Als werkgever draag je loonheffing af aan de Belastingdienst over het loon van de medewerker. De loonheffing bestaat uit de loonbelasting en de premie voor de volksverzekeringen. Het gaat dan om de premie voor de Algemene Ouderdomswet (AOW), de Algemene nabestaandenwet (ANW) en de Wet langdurige zorg (WLZ). Je betaalt deze loonheffing over alle beloningen die de medewerker ontvangt. Dus niet alleen over zijn salaris, maar ook over zijn vakantiegeld, een eventuele overwerkvergoeding, dertiende maand of auto van de zaak. Wel mag je onder de werkkostenregeling bepaalde zaken onbelast vergoeden. Denk bijvoorbeeld aan een onbelaste reiskostenvergoeding of thuiswerkvergoeding.

Je betaalt zelf de premies voor de werknemersverzekeringen, zoals de WW, WAO en WIA. Deze premies houd je dus niet in op het loon van de medewerker.

Salarisadministratie: uitbesteden of zelf doen?

Je kunt de salarisadministratie zelf doen of uitbesteden. Het aannemen van personeel brengt ook risico’s met zich mee. Dus waar je ook voor kiest, het is belangrijk dat je de salarisadministratie zorgvuldig doet of laat doen. Als je de salarisadministratie zelf doet, is het verstandig om hierbij gebruik te maken van een online softwareoplossing. Dit verkleint de kans op fouten.

Het meest gemakkelijk is het om de gehele administratie uit te besteden aan een payrollbedrijf. Bij payrolling neemt het payrollbedrijf de volledige salarisadministratie én alle andere personeelszaken bij je uit handen. Het payrollbedrijf wordt dan op papier de werkgever en je medewerkers zijn ook in dienst bij het payrollbedrijf.

Een tussenoplossing is om alleen de salarisadministratie uit te besteden aan een gespecialiseerd bedrijf. De andere personeelszaken regel je dan zelf. Het verschil met payrolling is dat de medewerkers bij jou in dienst zijn.

Zo begin je als ondernemer met je salarisadministratie

Je begint met de salarisadministratie door je als werkgever aan te melden bij de Belastingdienst. Dit doe je op het moment dat je de eerste medewerker in dienst neemt. Deze aanmelding doe je via het formulier Melding Loonheffingen Aanmelding Werkgever dat je kunt downloaden op de website van de Belastingdienst. Na de aanmelding krijg je van de Belastingdienst:

een loonheffingennummer dat je nodig hebt om de aangifte loonheffingen te kunnen doen;

een aangiftebrief waarin staat over welke tijdvakken je aangifte moet doen;

een brief waarin staat bij welke sector je bent aangesloten en een brief met het percentage voor de gedifferentieerde premie Whk.

Nadat je je hebt aangemeld bij de Belastingdienst en alle gegevens hebt ontvangen, moet je de identiteit van de medewerker vaststellen. Dit moet je doen vóórdat hij bij je gaat werken. Een kopie van het identiteitsbewijs bewaar je in je salarisadministratie. Verder heb je de volgende gegevens van de medewerker nodig:

naam en voorletters;

bsn;

adres;

postcode en woonplaats;

woonland en regio als de medewerker niet in Nederland woont;

de geboortedatum;

een verzoek om de loonheffingskorting toe te passen (als de medewerker wil dat je deze heffingskorting toepast, kan dit via het formulier Model opgaaf gegevens voor de loonheffingen).

Vervolgens kun je de loonstaat van de medewerker aanleggen. Hierin houd je de gegevens van het loon van de medewerker bij, zoals de hierboven genoemde persoonsgegevens, toepassing van de loonheffingskorting en het nummer inkomstenverhouding. Als je gebruikmaakt van een salarissoftwarepakket, legt het pakket de loonstaten aan.

Heb je nog meer hulp nodig?

We staan graag voor je klaar!

-(5).png)