Wet DBA: Belastingdienst gaat handhaven

Wet DBA: Belastingdienst gaat handhaven

Werk je met zzp’ers? Misschien heb je al gehoord dat de Belastingdienst vanaf 1 januari 2025 de Wet DBA gaat handhaven. De Wet DBA is de afkorting voor Wet deregulering beoordeling arbeidsrelaties. Vanaf 1 januari 2025 controleert de Belastingdienst of een zzp'er daadwerkelijk een zelfstandige ondernemer is. Of werk doet dat gelijkwaardig is aan het werk van iemand die in loondienst is. De Belastingdienst controleert of een standaard arbeidsovereenkomst van toepassing is. Als dat zo is, moet je alle sociale premies en belastingen voor die werknemer betalen. Je kunt zelfs een zzp-boete krijgen. Voor de zzp’er betekent het dat de Belastingdienst de zzp’er niet als ondernemer ziet. De zzp’er heeft dan geen recht meer op bepaalde belastingvoordelen. De gevolgen kunnen dus groot zijn. Heb jij alles goed geregeld?

Wat is de Wet DBA?

De Wet DBA is bedoeld om opdrachtgevers en zzp’ers duidelijkheid te geven over hun arbeidsrelatie. De volledige naam van de wet is Wet deregulering beoordeling arbeidsrelaties. De Wet DBA bepaalt of de relatie tussen werkgever en werknemer zelfstandig is of een dienstverband betreft.

De Belastingdienst kijkt verder dan de afspraken die jullie op papier hebben gezet. De Belastingdienst onderzoekt of sprake is van schijnzelfstandigheid. Daarvoor kijkt de Belastingdienst vooral naar hoe het in de dagelijkse praktijk gaat.

Is het een dienstbetrekking? Dan ben jij de werkgever, met alle verplichtingen die daarbij horen. Je moet dan bijvoorbeeld sociale premies betalen en andere belastingen voor die medewerker.

Gaat het om zelfstandige arbeid? De zzp’er heeft dan niet dezelfde rechten als medewerkers die bij jou in dienst zijn. Zzp’ers hebben bijvoorbeeld geen recht op het doorbetalen van loon als ze ziek zijn. Ook moeten ze zelf de belastingen betalen.

Wanneer is een arbeidsrelatie een dienstbetrekking volgens de Wet DBA?

De Wet DBA identificeert drie kenmerken om te bepalen of een arbeidsrelatie als dienstverband kan worden beschouwd. Is er:

werkgeversgezag?

een verplichting tot het leveren van (persoonlijke) arbeid?

een beloning?

Vooral de vraag of sprake is van werkgeversgezag is belangrijk. Wanneer jij invloed uitoefent op het werk en de werktijden van iemand, dan is de kans groot dat de Belastingdienst vindt dat er sprake is van een dienstverband. Dat heet dan schijnzelfstandigheid. Het lijkt alsof iemand zelfstandige is, maar eigenlijk doet de medewerker hetzelfde werk als iemand in loondienst.

In het nieuws gaat het ook vaak over schijnzelfstandigheid. Een tijdje geleden kwam dat door de belangrijke Deliveroo-uitspraak van de Hoge Raad.

Wat speelde er in deze uitspraak? Deliveroo is een maaltijdbezorger. Deliveroo zei dat de maaltijdbezorgers als zzp’er werkten, maar de rechter sprak over schijnzelfstandigheid. De maaltijdbezorgers bij Deliveroo zijn volgens de rechter geen zzp’er, maar werken op een arbeidsovereenkomst.

In de uitspraak over Deliveroo stelde de Hoge Raad dat je naar de feitelijke omstandigheden moet kijken. In het Deliveroo-arrest noemde de Hoge Raad daarvoor een aantal aanknopingspunten.

Voorbeelden daarvan zijn:

het soort werkzaamheden

de lengte van de periode waarin de werkzaamheden worden gedaan

de vervangingsmogelijkheid

de vraag wie commercieel risico loopt.

Aan welke wet- en regelgeving moeten werkgevers van zzp’ers zich houden?

Een belangrijke wet voor ondernemers die met zzp'ers werken, is de Wet DBA. Daarin staat wanneer iemand echt als zzp’er werkt. Als je aan de voorwaarden van de Wet DBA voldoet, dan loop je geen risico.

Met de politieke plannen rondom schijnzelfstandigheid, is het steeds belangrijker dat jij het goed regelt. Het goed regelen heeft juist ook veel voordelen voor jou.

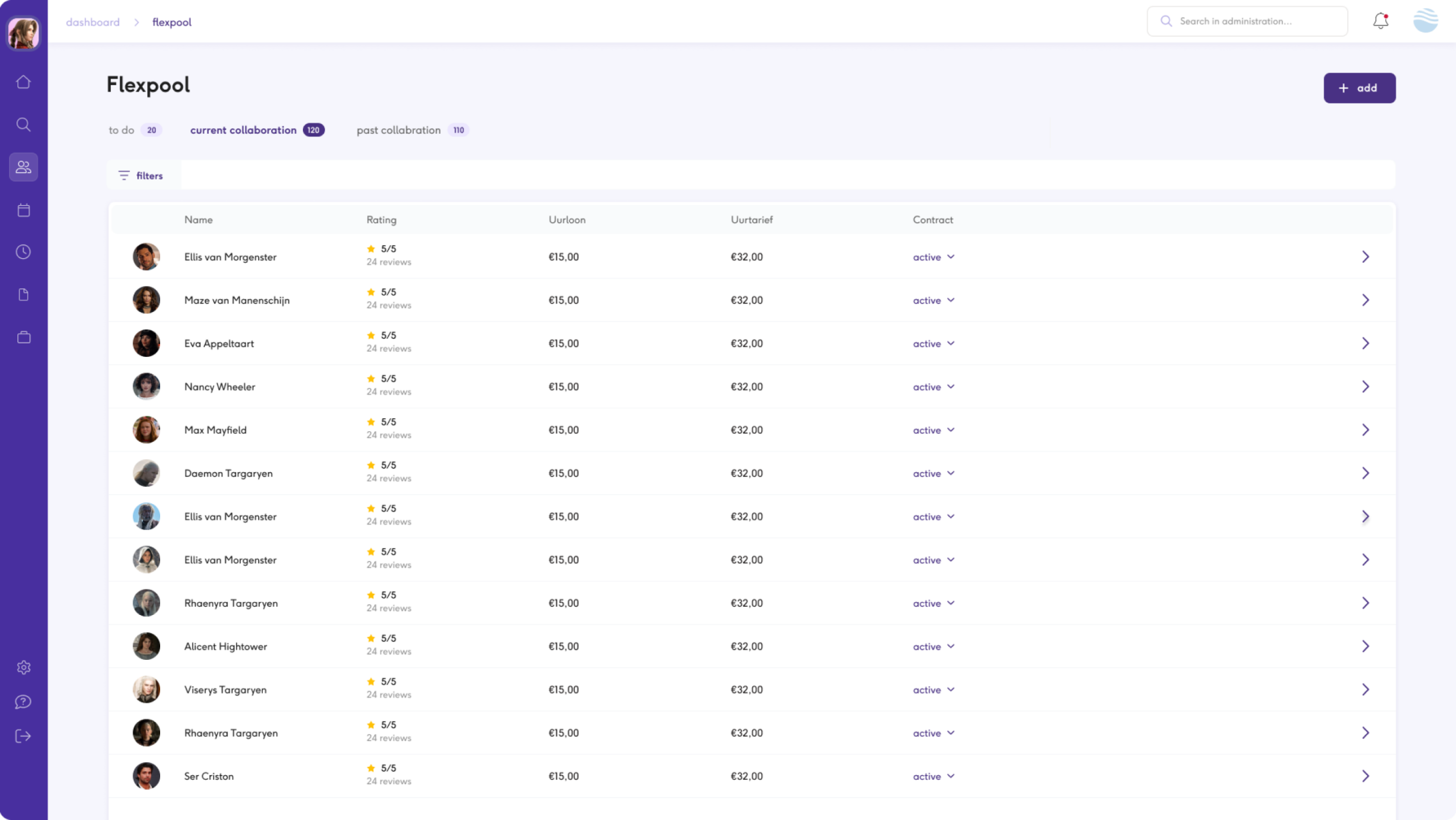

In een krappe arbeidsmarkt is het verstandig om een aantrekkelijke opdrachtgever voor zzp’ers te zijn. Je zult ze hard nodig hebben. Naast inzicht in de regels, is het belangrijk om zzp’ers en freelancers tevreden te houden. Dan komen ze graag (weer) bij je werken.

Wat zijn de wettelijke verplichtingen van een zzp’er?

De zzp’er heeft een aantal wettelijke verplichtingen. We noemen er een aantal:

de zzp’er moet zijn bedrijf inschrijven in het Handelsregister van de Kamer van Koophandel.

de zzp’er moet over zijn inkomsten inkomstenbelasting en / of vennootschapsbelasting betalen

de zzp’er moet het juiste btw-tarief in rekening brengen voor zijn werkzaamheden

de zzp’er moet een administratie bijhouden en op de juiste manier facturen sturen

de zzp’er moet zich houden aan de privacyregels van de Algemene Verordening Gegevensbescherming (AVG).

Wat zijn mythes rondom zzp’ers?

Vaak wordt gezegd dat je als zzp’er veilig bent met 3 opdrachtgevers. Maar dat is een mythe. 3 opdrachtgevers is niet voldoende om schijnzelfstandigheid te voorkomen.

De samenwerking moet voldoen aan de eisen van een opdrachtovereenkomst. Het mag geen verborgen dienstverband zijn.

Welke risico’s lopen zzp’ers en werkgevers bij het niet naleven van de Wet DBA?

Leef je de Wet DBA niet na, dan lopen jullie allebei een risico. En dat heeft grote gevolgen.

In plaats van opdrachtgever, ben jij dan opeens de werkgever met alle verplichtingen die daarbij horen. Dus je kosten gaan omhoog. En de zzp’er is dan geen opdrachtnemer meer, maar een werknemer van jou. Dan heeft hij ook de rechten die bij een werknemer horen.

Geen omkijken meer naar wet- en regelgeving?

Maqqie helpt je goed voor je mensen te zorgen, automatisch conform cao en wet- en regelgeving. En zonder financiële en juridische werkgeversrisico's.