De 30%-regeling voor kennismigranten

Let op: de 30%-regeling voor kennismigranten wordt aangepast. Hier lees je alles erover.

Door krapte op de arbeidsmarkt is het steeds moeilijker om de juiste medewerkers te vinden. Dat geldt zeker als je op zoek bent naar hoogopgeleide medewerkers met specialistische kennis. Daarom kunnen in bepaalde situaties ook buitenlandse medewerkers met een specifieke deskundigheid in Nederland werken. Voor deze groep medewerkers - kennismigranten en expats- gelden speciale fiscale regels.

Wat is de 30%-regeling voor kennismigranten?

De 30%-regeling voor kennismigranten is een belastingvrije vergoeding. Je mag daarmee als werkgever maximaal 30 procent van het loon belastingvrij betalen aan een werknemer.

Het toepassen van de 30%-regeling geldt voor een speciale groep werknemers: de kennismigranten. Dat zijn werknemers uit het buitenland die in Nederland komen werken omdat ze bijzondere kennis hebben. Kennismigranten worden ook wel kenniswerkers genoemd.

Het geld van het belastingvoordeel kunnen de kennismigranten gebruiken voor de extra kosten die ze maken om in Nederland te komen werken, zogenoemde extraterritoriale kosten.

Vallen expats onder de 30%-regeling?

Ook expats komen in aanmerking. Een expat is een medewerker die voor zijn bedrijf tijdelijk wordt uitgezonden naar een ander land. Die medewerker gaat daar wonen en werken.

Komt de expat in Nederland werken? Dan kan die gebruik maken van de voordelen van de 30%-regeling.

Wat zijn extraterritoriale kosten?

Extraterritoriale kosten zijn kosten die buitenlandse werknemers maken wanneer ze in Nederland komen werken. Voorbeelden van extraterritoriale kosten zijn reiskosten, visumkosten, verhuiskosten of extra kosten omdat ze twee huizen moeten betalen. Kosten voor een cursus Nederlands of telefoonkosten voor bellen naar het buitenland, vallen onder extraterritoriale kosten. De 30%-regeling is bedoeld voor deze kosten.

Wanneer is een werknemer een kennismigrant en valt die onder de 30%-regeling?

Als je gebruikmaakt van de 30%-regeling, dan gelden er speciale voorwaarden om hier recht op te hebben:

1 Een medewerker moet een kennismigrant zijn

Dat betekent dat de medewerker bijzondere kennis moet hebben over een bepaald onderwerp. Voor jou is het moeilijk om in Nederland iemand te vinden met die kennis. Daarom heb je een werknemer in het buitenland gezocht.

2 De medewerker moet op meer dan 150 kilometer van de Nederlandse grens hebben gewoond

Dat moet in de periode van 2 jaar voordat die in Nederland komt werken zijn geweest. Medewerkers uit België, Luxemburg en delen van Duitsland, Frankrijk en het Verenigd Koninkrijk kunnen geen gebruik maken van de regeling. Zij wonen te dicht bij de Nederlandse grens.

3 De medewerker heeft extra kosten gemaakt om in Nederland te komen werken.

De medewerker moet dus extraterritoriale kosten hebben gemaakt. Dit moet ook kunnen worden aangetoond.

Ook de leeftijd en salaris spelen een rol:

Jonger dan 30 jaar: €4.357 bruto p/m

Vanaf 30 jaar: €5.942 bruto p/m

Recent afgestudeerd in Nederland: €3.122 bruto p/m

Europese Blauwe Kaart: €5.942 bruto p/m

Europese Blauwe Kaart houders die niet langer dan 3 jaar voor de aanvraag een diploma hebben behaald: €4.754 bruto p/m.

Voldoet een werknemer aan al deze voorwaarden? Dan kan die als kennismigrant gebruik maken van de 30%-regeling. Jij mag dan als werkgever 30% van het salaris belastingvrij betalen in 2025 en 2026. Vanaf 2027 wordt dit percentage verlaagd naar 27%.

Hoe lang kan een kennismigrant gebruikmaken van de regeling?

Een medewerker kan hiervan maximaal 5 jaar gebruikmaken.

Wanneer de 30%-regeling vóór 1 januari 2025 is aangevraagd, blijven de oude voorwaarden van 30% voor 2025 en 2026 gelden. Vanaf 2027 gaat deze over naar 27%.

Vanaf 1 januari 2024 is nog meer gewijzigd:

De extra kosten voor een verhuizing naar Nederland mag je niet meer onbeperkt onbelast vergoeden.

Vanaf 2024 moet je elk jaar aan de Belastingdienst melden hoe je extra kosten wilt vergoeden. Je hebt daarvoor twee opties:

Je vergoedt de kosten die de medewerker echt gemaakt heeft belastingvrij. Dit doe je op basis van declaraties die de medewerker bij jou indient.

Je vergoedt de kosten door 30% van het loon belastingvrij uit te betalen. Je hoeft dan niet aan te geven welke kosten de medewerker echt heeft gemaakt. Per 1 januari 2024 geldt hiervoor een maximumbedrag. Je mag de kosten vergoeden tot een maximum van 30% van de Wet Normering Topinkomens (WNT) voor topsalarissen. Dit bedrag wordt elk jaar vastgesteld.

Maqqie-oprichter Pieter Jacob Leenman schreef over de versobering van de 30%-regeling een opiniestuk in Flexnieuws.

Hoe vraag je de 30%-regeling aan?

Je vraagt hem samen met de medewerker aan. Dat doe je bij de Belastingdienst. De Belastingdienst beoordeelt de aanvraag en geeft binnen 10 weken een antwoord. Als je de nieuwe beschikking hebt ontvangen, kun je hem meteen toepassen.

Het aanvraagformulier vind je op de website van de Belastingdienst.

Wat doe je bij verlof van de medewerker?

Voor vrijwel elk type verlof gelden andere regels over het wel of niet doorbetalen van het loon. Meer informatie over verlofvormen lees je in Wat houdt de Wet arbeid en zorg in?

Komt de medewerker door het opnemen van verlof onder het minimale fiscale loon voor de 30%-regeling? Dan heeft die geen recht op de regeling. Maar er is een uitzondering als de medewerker gebruik maakt van een van deze verlofvormen:

Zwangerschapsverlof

Geboorteverlof

Adoptieverlof

Pleegzorgverlof

Ouderschapsverlof

Volgens de wet hoef je geen rekening te houden met het lagere salaris tijdens dit verlof. De medewerker kan dus gewoon gebruik blijven maken van de 30%-regeling.

Geldt de 30%-regeling ook als een medewerker bij 2 werkgevers werkt?

Ja, de regeling kan ook door 2 werkgevers worden toegepast. Voorwaarde is wel dat de medewerker bij beide werkgevers het minimale voorgeschreven fiscale loon verdient.

Moet je de 30%-regeling toepassen op de transitievergoeding of de ontslagvergoeding?

Je past hem niet toe op de transitievergoeding of de ontslagvergoeding. Hij geldt namelijk alleen voor het loon dat de medewerker op dat moment verdient. De transitievergoeding of de ontslagvergoeding bereken je ook over het loon dat de medewerker eerder heeft verdiend.

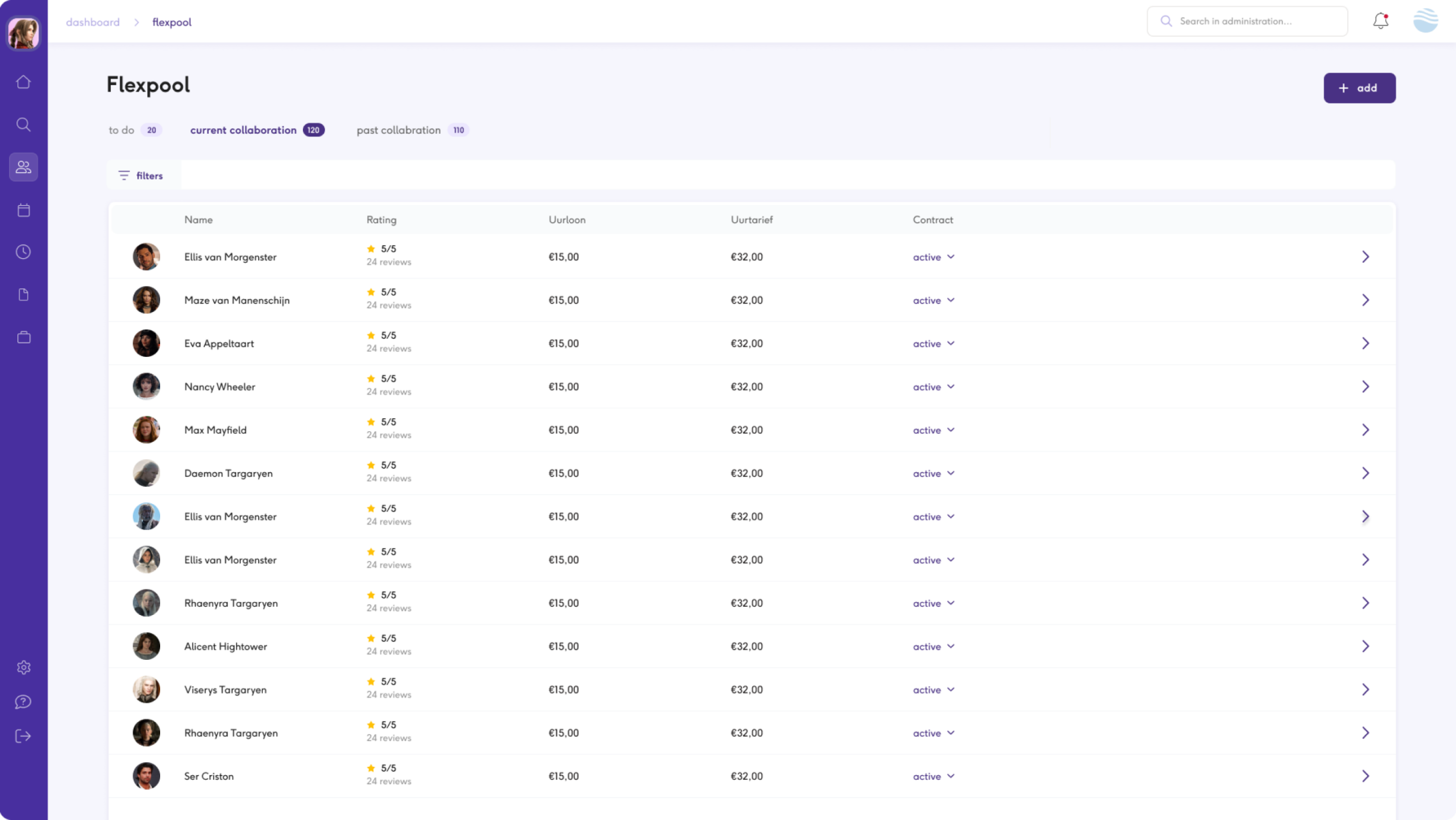

Werken met kennismigranten zonder al het regelwerk?

Bij het aannemen van kennismigranten in Nederland komt nog best wat kijken. Maqqie helpt jou daarbij en zorgt ervoor dat het eenvoudig en efficiënt verloopt. Als erkend IND-referent kunnen we gebruik maken van de versnelde toelatingsprocedure.

Heb je nog meer hulp nodig?

We staan graag voor je klaar!